|

Capítulo I – Conceptos básicos |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Aduana - FuncionesSegún el artículo 112 del Código Aduanero -C.A- de nuestro país, el servicio aduanero tiene como función principal la de ejercer el control sobre las personas y la mercadería, incluida la que constituyere medio de transporte, en cuanto tuvieren relación con el tráfico internacional de mercadería.

Por lo tanto, podemos decir que todas aquellas transacciones del comercio entre nuestro país y el resto del mundo no se regirán por normas o controles aduaneros en tanto no incluyan tráfico de mercaderías. Por ejemplo, la compra de una propiedad en el exterior es una transacción internacional que tendrá controles del fisco por el movimiento de dinero, pero no debe declararse ni ser controlada por la Aduana y esto se debe a que un inmueble no puede trasladarse y producir lo que técnicamente se denomina importación/exportación. En nuestro país a partir del Decreto 618/1997, la AFIP, entidad autárquica de la que depende la Dirección General de Aduanas (DGA), tiene a su cargo la aplicación, percepción y fiscalización de los tributos y accesorios dispuestos por las normas legales respectivas, y en especial de las siguientes funciones:

La Dirección General de Aduanas es un órgano que integra la Administración Federal de Ingresos Públicos (AFIP) y tiene a su cargo la aplicación de la legislación relativa a la importación y exportación de mercaderías, como así también el control del tráfico de los bienes que ingresan o egresan en el territorio aduanero. Su máxima autoridad, el Director General de Aduanas, es responsable de la aplicación de la legislación aduanera, en concordancia con las políticas, criterios, planes y programas dictados por el Administrador Federal y las normas legales que regulan la materia de su competencia. MercaderíasTeniendo en cuenta que, en ausencia de mercadería, no existe trámite aduanero por realizar, la definición de este vocablo “mercadería” es crucial para entender algunas cuestiones. Es razonable pensar que cualquier elemento puede ser una mercancía: un zapato, una licencia de software, el dinero, los servicios, siempre que tengan una naturaleza y un fin comercializable. El concepto de mercancía hoy en día se identifica con un bien relacionado a un fin, más que con una categoría de estos; fin representado por la capacidad de ser comercializado por un actor económico. La mercancía debe cumplir con algunos requisitos: ser corpórea, cosa mueble, es decir que pueda trasladarse, ser admitida o aceptada por las leyes, etc. Todas estas cualidades pueden ser naturalmente aceptables pero no necesariamente adecuadas o completas para cumplir con las normas aduaneras. El Código Aduanero argentino define el concepto mercaderías, por lo tanto, es menester sujetarse a dicha definición. Sería incorrecto hacer interpretaciones desde diferentes puntos de vista, ya que pueden ser útiles para otras disciplinas, pero no apropiados para la que se aborda. Es así como en el artículo 10 del Código Aduanero se encuentra la siguiente definición:

El inciso a) hace una afirmación concreta “es mercadería.....” y el inciso b) cuando se agrega elementos a la categoría, intenta dar un tratamiento a algo que no está definido con precisión “...como si se tratare de mercadería....” Al detenerse en el primer caso, se hallan dos conceptos claves que vale la pena distinguir y son, el vocablo “objeto” y la frase “susceptible de ser importado y exportado”. Se dice que algo es un objeto (ALSINA-BARRERIRA) cuando tiene entidad, corporal o espiritual, natural o artificial, real o abstracta. Por lo tanto, una mercadería puede ser algo tangible o intangible, sin embargo, la condición de ser susceptible de importarse o exportarse obedece a un concepto más técnico desde el punto de vista aduanero y por ello es necesario revisar si la ley nos impone una interpretación en particular y esto, nos lleva al art. 9 de ese cuerpo legal:

De lo expresado en los párrafos anteriores se puede decir que estaremos en presencia de una mercadería cuando el objeto (tangible o intangible) pueda ingresar o egresar del territorio aduanero, es decir debe cumplir con la facultad de poder trasladarse. La riqueza y trascendencia del concepto antes expresado, nos hace pensar en diferentes elementos inherentes a la concepción del objeto. Obsérvese que en ningún caso la definición de mercadería del artículo 10 inciso 1 menciona condiciones como: Motivos de ingreso: Si bien la palabra tiene su origen en el concepto de mercado y comercio, la definición no condiciona a que deba ser comercializada, consumida total o parcialmente, mostrada, donada, prestada, para uso particular, etc.

En pocas palabras, para que un objeto sea mercadería desde el punto de vista aduanero, quien, cuando, cómo, porque y para que ingresa o egresa del territorio aduanero, no es importante. Entonces, debemos concentramos en si el objeto es mercadería y el resto de las condiciones y particularidades tomarán relevancia cuando se deba determinar las exigencias y o condicionamientos para el traspaso por las fronteras según lo impongan las normas específicas, de acuerdo a las políticas de los gobiernos. Finalizando, puede resultar útil citar la definición de otras legislaciones que ayudarán a comprender el alcance de lo ya expuesto:

Ahora siguiendo con el análisis, el artículo 10 del C. A expresa:

Hasta aquí parece no ser problemática la expresión, pero si agregamos que para que una mercadería quede sujeta a tratamiento aduanero, debe tener la capacidad de ser individualizada y clasificada en la nomenclatura, según otro artículo del mismo cuerpo legal, toma relevancia, pues un objeto que no encuentre su ubicación en la nomenclatura no será tipificado como mercadería. Dicha particularidad suele darse con los elementos que tienen características de intangibles. Así entonces, se puede inferir que momentáneamente no será posible aplicar la normativa aduanera a las locaciones y prestaciones de servicios ya que estás no encuentran su lugar en la nomenclatura. No obstante lo mencionado en el párrafo anterior, las partidas 8523.29 y 8523.40 son las únicas posiciones arancelarias en las cuales se hace mención a los discos (CD), cintas magnéticas, soportes ópticos con programas de aplicación para computadoras en los que se incluye la propiedad intelectual de manera específica, tal como el caso que se cita a continuación:

Como se observa, la clasificación de la propiedad intelectual depende de si está incluida en el soporte físico, por lo que en un hipotético caso de una operación internacional en la que se facture la propiedad intelectual, sin incluir soporte físico (ejemplo se envía vía Internet un programa de control de stock y se graba en la computadora, se contrata el uso y servicio de una base de datos internacional a través de una clave vía web) no podríamos clasificarlo, ya que no hay otro lugar en la nomenclatura para individualizar locaciones y prestaciones de servicios. Algunos casos de discusión planteados en la justicia argentina: En la jurisprudencia se pueden encontrar casos en los que se ha tomado posición acerca de incluir ciertos bienes bajo el concepto aduanero de mercadería. Tal como se viene diciendo, un factor determinante y que influye es la posibilidad de ubicar a algunos bienes en una posición arancelaria. En el caso BROWN, María del Carmen s/rec. de apelación se analizó si las divisas que llevaba un viajero se asimilan al concepto de “mercadería” y resuelve que al ser esos objetos susceptibles de ser importados o exportados y correspondiéndoles la partida 4907 “sellos (estampillas) de correos, timbres fiscales y análogos, sin obliterar, que tengan o estén destinados a tener curso legal en el país en el que su valor facial sea reconocido (….), billetes de banco (…)” hace que se pueda atribuirles el carácter de “mercadería” a los billetes en cuestión, por lo que aduaneramente, “los billetes de banco de curso legal extranjeros” –en el caso, dólares estadounidenses- son mercadería, ya que se encuentra su clasificación como tal en el Nomenclador Arancelario (…)” CNPEC., Sala “B”, en el precedente mencionado “Kyung, Shu Hyo”. Resumen:Como corolario se puede afirmar que un operador de comercio exterior o un particular podrían realizar una transacción internacional en el que queden involucrados bienes e incluso movimiento de divisas, pero solo deberán realizar una gestión aduanera cuando estos cumplan con la definición de mercaderías según el Código Aduanero, siempre y cuando, estas ingresen o egresen hacia o desde el territorio aduanero Concepto de Importación y ExportaciónEl Código Aduanero define en forma simple, el concepto de importación y exportación, en su artículo 9 ya mencionado en el título anterior. Es así que el ingreso de mercadería a un territorio aduanero, se denomina importación y en contraposición la salida o egreso, exportación. Como estamos en presencia de una definición, corresponde analizarla para comprenderla en toda su dimensión:

A esta altura está claro que se entiende por mercadería, por lo que se tratará de observar la relación entre el lenguaje técnico aduanero y técnico de comercio internacional y para ello es útil valerse de algunos ejemplos: Una organización argentina es dueña de un call center, atiende los reclamos de empresas extranjeras a las que luego les facturará los servicios. ¿Estamos en presencia de una exportación? Para responder tenemos que analizar el concepto desde el punto de vista técnico de la siguiente forma: La empresa vende servicio, ¿es este servicio una mercadería? Para eso debemos hacer las preguntas de rigor: ¿Es un objeto? : Si tomamos la definición de que puede ser algo corporal o no, abstracto o no, tangible o intangible, podríamos cumplir con esa condición. ¿Es susceptible de ser importada o exportada? Es muy difícil de analizar. En principio la voz del teléfono que atiende al extranjero en el call center sale y va hacia algún lado, pero no podemos mostrar claramente la figura de salida del territorio aduanero. ¿Podemos individualizar al objeto en la nomenclatura? NO, por lo tanto ya estamos seguros de que no estaremos en presencia de un tratamiento aduanero. En este caso no hay mercadería, por lo tanto no hay exportación y no hay trámite o gestión aduanera que deba hacer esta empresa para vender al exterior su servicio de call center. Existe una venta al exterior de un servicio, y los operadores la suelen llamar exportación de servicios, lo que no está mal desde el punto de vista técnico de comercio internacional, pero no sirve para el ámbito aduanero. A partir de este análisis es válido decir que la empresa facturará al exterior los servicios prestados de acuerdo con las normas que exija el organismo competente, tendrá que ingresar las divisas si así lo exige el Banco Central, pero no tiene que hacer la declaración aduanera de exportación y muy probablemente tampoco requiera estar habilitado como exportador/importador. Diferencia con otras legislaciones:No todos los países definen de la misma forma el concepto importación/exportación. A continuación se citan algunos casos que ayudan a comprender el alcance de tal definición en nuestra legislación: Chile:

Perú:

Bolivia:

Colombia:

A partir de las distintas definiciones, se puede observar que en las mismas se da importancia a ciertos aspectos que no han sido tenidos en cuenta en nuestra ley, tales como:

Por ejemplo, una mercadería procedente de una zona franca nacional no sería una importación para Perú, pero si para Argentina ya que la figura de territorio aduanero permite abarcar más opciones. Una mercadería que ingresa en forma ilegal en Argentina es tratada bajo la figura de importación según el código aduanero, no es el caso de Chile donde la definición agrega el vocablo “ingreso en forma legal”. Los aspectos de legalidad, uso, procedencia y origen serán considerados, en nuestra legislación, para determinar las exigencias de ingreso o egreso de los productos. Por ejemplo, el ingreso de un corazón humano para un trasplante tendrá que cumplir determinadas condiciones para su aceptación, las que por razones obvias serán distintas si un corazón ingresa para investigaciones científicas. Estas cuestiones se tratan en los próximos capítulos. Concepto de territorio aduanero“Para que una mercadería esté sujeta al régimen de importación/exportación debe entrar o salir del territorio aduanero” Cuando se analizó hasta donde un servicio era considerado mercadería, en el ejemplo de la empresa que vendía servicios de Call Center, la problemática quedó resuelta porque el producto que comercializaba la empresa no se consideró mercadería desde el punto de vista aduanero, entonces no fue necesario analizar el otro aspecto de la definición. Pero ¿qué hubiese ocurrido en ese caso si se hubiese determinado que la empresa vendía mercadería?, se tendría que haber desarrollado el concepto de entrada y salida del territorio aduanero para concluir con el análisis. Para dar respuesta al interrogante hay que desarrollar el significado de territorio aduanero que se encuentra a continuación: El Código Aduanero en sus artículos 2do y 3ero desarrolla y define “territorio aduanero” de la siguiente forma:

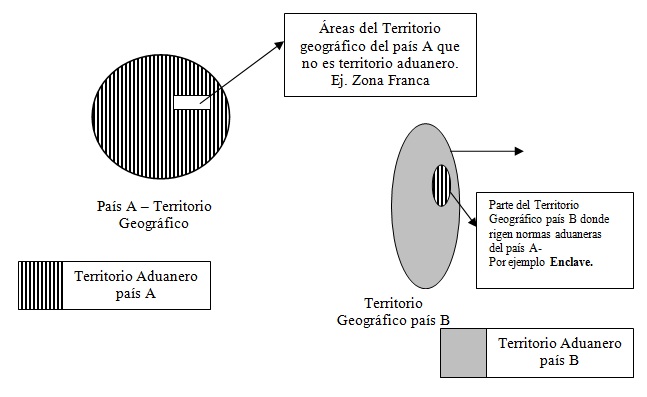

Se advierte que la definición tiene en cuenta la parte de la soberanía de otro país, en el cual puede regir nuestro Código Aduanero (tal es el caso de los enclaves, constituidos a favor de nuestro país). Por otro lado, en el texto del Artículo 3º, se menciona taxativamente aquello que no constituye territorio aduanero. En consecuencia, podemos afirmar que el concepto que estamos analizando es mucho más amplio que el de territorio político de un país. Este último, solo hace referencia al ámbito donde el Estado ejerce su potestad soberana, en cambio, según el Código Argentino, estamos en presencia de un ámbito espacial en el que la introducción y extracción de las mercaderías están sometidas a un determinado sistema arancelario y de restricciones directas de naturaleza económica. Por lo tanto, la expresión abarca una dimensión jurídica- económica. Puede resultar útil para recordar y comprender representar el concepto a modo fórmula o ecuación:

En el caso de Argentina, tal como ocurre con otras naciones que forman parte de un proceso de integración económica, el territorio de otro país formará parte de su territorio aduanero por incorporación de los Acuerdos Internacionales a las normas aduaneras. Un ejemplo idéntico y fácil de observar es el caso de la Unión Europea en virtud del Acuerdo de Roma de 1958, que permitió la formación de un único territorio aduanero, en el que rige un único sistema arancelario y de prohibiciones para todos los países miembros. Por otro lado, dentro de un mismo país, pueden existir varios territorios aduaneros en los cuales se aplican normas aduaneras diferentes. Por ejemplo, Argentina tiene la parte del territorio continental al que se denomina “Territorio Aduanero General” y la porción que corresponde a la Isla Grande de Tierra del Fuego que representa el “Territorio Aduanero Especial”. En síntesis, el significado de Territorio Aduanero es una cuestión clave, no solo para determinar si estamos en presencia de una importación y/o exportación de acuerdo a la legislación vigente, sino para entender que un negocio y traslado de mercadería de un territorio geográfico soberano a otro, no necesariamente involucrará una operación aduanera y a la inversa, dentro de un mismo territorio geográfico soberano se pueden generar operaciones de importación y/o exportación.

También se puede citar el caso de mercaderías que ingresan a Brasil y tras cumplir en ese país todas las gestiones y condiciones de importación siguen camino a la Argentina, sin necesidad de volver a cumplir todas las formalidades aduaneras cuando se cruza la frontera política. Esto solo será posible cuando ambos países, regulen el Código Aduanero del Mercosur que ha sido aprobado a fines del 2010 y cuya aprobación final debía realizarse en el 2011, algo que aún no ha ocurrido. De ser así, el territorio aduanero comprenderá el territorio de ambos países (ver esquema 2). Es fácil entender que al trasladarse una mercadería entre Brasil y Argentina si ambos países componen un mismo territorio aduanero no correspondería realizar operaciones de importación o exportación entre estos. Sería como si se enviara una mercadería desde Buenos Aires a Córdoba, pero con ciertos controles que permitan verificar que no se está violando el Acuerdo. Otro caso es llevar mercadería desde la ciudad de San Justo a la Zona Franca de la Plata, ambos territorios de soberanía argentina, pero desde el punto de vista aduanero estarían generando una exportación/importación, porque la Zona Franca no forma parte del Territorio Aduanero según la ley. A continuación se practica una síntesis gráfica para comprensión del tema. Caso 1. Concepto de Territorio Aduanero en ausencia de un Acuerdo de Integración Económica con nuestro país:

Caso 2. Bajo un acuerdo de integración económica y a partir de Unión Aduanera, se puede representar el concepto de territorio aduanero con el siguiente gráfico:

4.1. Diferencia con otras legislaciones.Para ilustrar y entender cuál es la diferencia de trato que podría darse en otras legislaciones se citan los siguientes ejemplos: Perú

Bolivia

5. Áreas de control en el Territorio Aduanero:Para facilitar la ejecución y el control de las operaciones aduaneras, el territorio aduanero se divide en zonas. Estas se basan en definir un área territorial en el que las aduanas del país puedan ejercer en forma legal su potestad y las funciones que le son propias. Según sea la zona en la que se encuentren las mercaderías, la intensidad y características de control será distinta debido a que las atribuciones de la aduana varían en cada una de ellas. En la zona primaria las autoridades aduaneras ejercitan en forma habitual y permanente sus labores y las mercancías objeto de operaciones de tráfico internacional, permanecen bajo su potestad. En esta zona la aduana tiene las máximas facultades de control. En la zona secundaria las mercaderías no se encuentran bajo potestad aduanera y las autoridades pueden ocasionalmente desarrollar su gestión y cumplir tareas de control aduanero. Dentro de la zona secundaría se ubica la zona de vigilancia especial, en ella se someten las mercaderías a fiscalizaciones especiales y requisitos que se deben cumplir para la entrada, salida, movilización, permanencia y comercialización de las mismas. Generalmente las zonas de fronteras terrestres y fluviales se constituyen con estas características. Por último la zona marítima aduanera según el artículo 8 de la Ley 22415 “es la franja del mar territorial argentino y de la parte de los ríos internacionales sometida a la soberanía de la Nación Argentina, comprendidos sus espacios aéreos, que se encuentra sujeta a disposiciones especiales de control y que se extiende entre la costa, medida desde la línea de la más bajas mareas, y una línea externa paralela a ella, trazada a una distancia que se determinara reglamentariamente. La distancia entre estas dos líneas, que conforman la franja, no podrá exceder de veinte kilómetros.” 6. Zonas Francas6.1. Definición y características generalesEn el artículo 590 de la Ley 22415 se define zona franca de la siguiente manera:

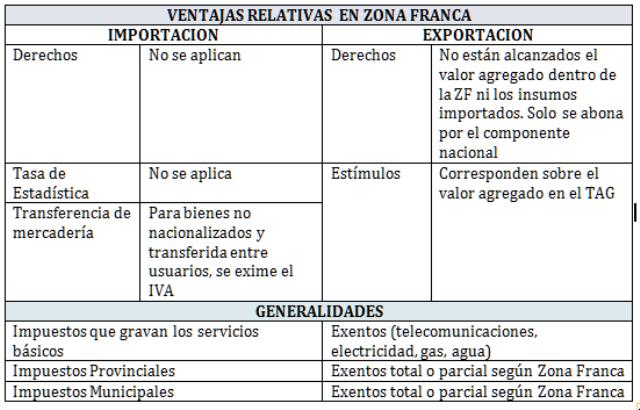

El hecho de que indique que no está sometida al control habitual del servicio aduanero, de ninguna manera implica que no se puedan ejercer controles. Los controles están relacionados con las actividades permitidas y las condiciones particulares de ingreso y egreso de las mercaderías en estas áreas. Dadas las características que tienen, algunos autores suelen identificarlas como territorio extra-aduanero. Tienen como principio general atraer las inversiones para generar mano de obra, actualización tecnológica, desarrollo comercial, aprovechamiento de los recursos regionales y expansión de las industrias de exportación. La Ley 24331 de junio de 1994, permitió la creación de una zona franca por provincia y hasta cuatro adicionales más, con el objeto de impulsar el comercio y la actividad industrial exportadora, promover la inversión y creación de fuentes de trabajo. En las zonas francas creadas se pueden realizar actividades de almacenaje, comerciales, de servicios e industriales, esta última solamente para exportar los productos resultantes a terceros países. Las mercaderías que se encuentran en estas zonas pueden ser destinadas a mejorar su presentación, (cambio de rótulos, envases), acondicionarlas para el transporte (reunir bultos, formar lotes e incluso cambiar su embalaje). También se puede producir otros bienes, mediante actividades de transformación, elaboración, combinación, o cualquier otro perfeccionamiento y/o beneficio. En nuestro país, la legislación no permite que los artículos producidos en una zona franca ingresen al territorio aduanero general, excepto algunos casos de bienes de capital que no se producen en el país y bajo ciertas condiciones y requisitos. Cabe aclarar que hay muchos proyectos de modificación de la ley de zonas francas, en los cuales se prevé bajo ciertas condiciones autorizar la introducción en el territorio aduanero general de productos diversos manufacturados en estas zonas. 6.2. Resumen de Operaciones en Zona Franca

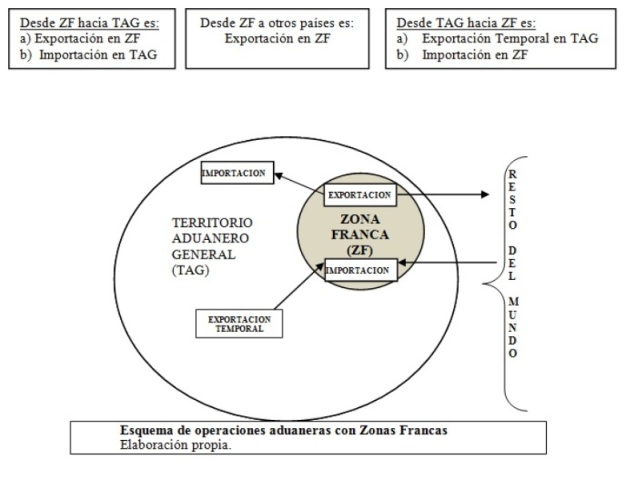

Referencias: TAG: Territorio Aduanero General - ZF: Zona Franca - IVA: Impuesto al Valor Agregado Gráfico de operaciones aduaneras con zonas francas:

6.3. Las Zonas Francas en el MERCOSUREn el año 1994, se decidió que las Zonas Francas podrían operar en el MERCOSUR. Esto incluía a las ya existentes para ese entonces y a las que se instalaran en un futuro. De esta forma, los productos de las ZF, podrán circular en los territorios de los países en las que se encuentran instaladas, siempre que cumplan con las respectivas legislaciones nacionales. El ingreso de mercaderías desde las Zonas Francas a otro país del MERCOSUR está alcanzado por el pago de los tributos correspondientes al AEC (Arancel Externo Común), esto quiere decir que no gozarán de beneficios intrazona, es como si se consideraran procedentes de terceros países no miembros. Como en muchas oportunidades existen excepciones, tal es el caso de las áreas aduaneras especiales de Manaos (Brasil) y Tierra del Fuego (Argentina), constituidas en razón de su particular situación geográfica según lo indica la normativa respectiva. Ambas, podrán funcionar como lo hacían desde un principio, aprovechando las ventajas intrazona hasta el año 2023 , debido a que tanto Argentina como Brasil han prorrogado en forma unilateral los beneficios (aún está pendiente obtener el consenso para la prórroga en los órganos del Mercosur). Este aspecto ha sido criticado por Uruguay cuyas exportaciones desde la Zona Franca de Montevideo hacia Brasil tienen especial relevancia e importante crecimiento en los últimos años pero no tienen el mismo tratamiento. Sin embargo la Zona Franca de Colonia tiene algunas excepciones para el intercambio con Brasil, pero alcanza solamente algunos productos . 6.4. Zonas Francas en ALADICuando se cumplan los requisitos de origen, las mercaderías correspondientes a los países de ALADI (Asociación Latinoamericana de Integración) podrán quedar comprendidas por las preferencias pactadas si son procedentes de:

Lo expresado significa que si bien una mercadería puede perder el beneficio del Mercosur cuando ingresa en una zona franca, existe la opción de aplicar la normativa de ALADI, en tanto y en cuanto no se oponga a lo indicado en algún Acuerdo en particular. Como ejemplo se pueden citar los acuerdos de Complementación Económica N° 18 (Mercosur), N° 35 (Chile—Mercosur) y N° 36 (Mercosur—Bolivia), donde se establece que los países participantes aplicarán el arancel vigente para terceros países. En la Circular Télex 167/1997 de la Administración Nacional de Aduanas se recuerda la vigencia de la Resolución 78 del Comité de Representantes de ALADI, en la que se establece que “… la importación de mercaderías originarias procedentes de países con los cuales se hubieren acordado preferencias arancelarias en el marco de la ALADI, gozarán de las mismas en la medida que se cumplan las condiciones establecidas en la citada Resolución, aún cuando tal importación al territorio aduanero general se realice desde las zonas francas establecidas por la Ley 24.331”. Esto último tiene su fundamento en que el término “territorio” comprende a las Zonas Francas ubicadas dentro de los límites geográficos de cualquiera de los países miembros, en contraposición con lo que ya se ha explicado para caso Mercosur. 7. Origen de las mercaderíasIntroducción La aplicación por parte de las aduanas de aranceles diferenciales, ya sea por acuerdos regionales, por medidas -tales como la aplicación de derechos anti–dumping, compensatorios, salvaguardias, etc.- requiere la distinción de nacionalidad entre los productos. A su vez, el origen tiene implicancia en la determinación del valor de las mercaderías, según surge del Acuerdo de Valoración del GATT, como así también en la aplicación de medidas sanitarias o similares. Todas estas particularidades justifican la determinación de Reglas de Origen. Las Reglas de Origen, establecen un conjunto de criterios que deben cumplirse para determinar los beneficios que se pueden gozar o las restricciones que se deban aplicar. Permiten realizar estadísticas de interés para el sector económico y, en un nivel más general pero no por ello menos importante, generar información para los consumidores. No existe una forma única y sencilla de asignarle una nacionalidad a un producto determinado. Cuando se firman acuerdos comerciales entre países, estos, son quienes determinan las reglas y condiciones en función de sus propios intereses. En ocasiones, es necesario respaldar la acreditación de origen con documentación tal como una declaración formal o certificado predeterminado y hasta diseñado especialmente como en el caso de MERCOSUR y ALADI, con el fin de evitar que países que triangulan y que no cumplen con las condiciones puedan verse beneficiados con preferencias que no les corresponden. El Consejo de Cooperación Aduanera y la Convención de Kyoto en lo que concierne al origen se funda en dos criterios.

En el Convenio de Armonización de Normas de Origen de la OMC (Parte I- artículo 1) se expresa:

7.1. Criterios de Origen Generales para la Importación en Argentina:El artículo 14 de la Ley 22415 precisa los criterios aplicables para determinar el régimen general de origen de la mercadería importada, tal como surge de la siguiente expresión:

La expresión “en ausencia de disposiciones especiales…..” revela la existencia de distintas normas o criterios que pueden aplicarse. Por ejemplo, la importación correspondiente a un bien originario de un Estado miembro del MERCOSUR gozará los beneficios del Acuerdo en tanto se cumplan las normas de origen específicas, o en casos que se considere necesario utilizar otros criterios como puede darse para aquellas manufacturas que se procesan a bordo de un buque. A continuación se transcribe el mencionado art. 14 que determina las reglas generales de importación para atribuirle una determinada nacionalidad a una mercadería:

7.2. Criterios Especiales de Origen para importación:7.2.1. El caso MERCOSUR:Es posible hacer un extenso trabajo sobre normas especiales de origen, sin embargo, el objeto de este apartado es simplemente acercar al lector a una visión general del tema, poniendo como ejemplo el caso del MERCOSUR. Ya se había comentado que para gozar de los beneficios de este Acuerdo, es necesario cumplir reglas de origen específicas. En el régimen especial del MERCOSUR las reglas de origen son diferentes de las mencionadas por nuestro código aduanero, por esa razón, es necesario conocerlas y tenerlas en cuenta en el momento de hacer el despacho de importación si se pretende su aplicación. En el portal oficial del MERCOSUR (www.mercosur.int), el módulo de Régimen de Origen se ha ordenado según 4 exigencias específicas, tales como:

Además de las reglas específicas referentes a la producción, se deben cumplir otras de carácter general. Dentro de ésta última categoría, se encuentra la exigencia de expedición en forma directa desde el país exportador al importador y todo ello mediante la prueba de documentación. De acuerdo a la Decisión MERCOSUR/CMC/DEC. Nº 01/04, artículo 10, que se transcribe, se entenderá expedición directa:

También está permitido almacenar las mercaderías en depósitos, bajo regímenes suspensivos aduaneros de los países miembros, sin hacer peligrar la condición de origen. De esta forma se logra la simplificación de tareas mediante la utilización de un único certificado de origen. No obstante lo señalado, se debe recordar que el almacenaje de mercancías en las zonas francas no está alcanzado por esta ventaja y, por ser estas muy utilizadas con esos fines, se deberá tener en cuenta este aspecto a la hora de realizar las operaciones aduaneras. Dicho en pocas palabras, las zonas francas no están reconocidas dentro del territorio definido en el Acuerdo y por lo tanto, el almacenamiento en estos lugares provocará la pérdida de los beneficios, excepto las excepciones ya mencionadas como Manaos, Tierra del Fuego, Colonia. 7.2.2. El caso de origen no preferencialLas normas de origen no preferenciales son aquellas que regulan las autoridades por aplicación de la política económica, como el caso de la Secretaría de Industria y Comercio de Argentina que utiliza estos mecanismos para controlar el ingreso de mercaderías, así como también, para definir medidas o instrumentos de política comercial. Como ejemplo se pueden citar los siguientes casos:

Según la OMC estas reglas de origen deben reunir algunas condiciones básicas como:

Las Resoluciones del Ministerio de Economía y Obras y Servicios Públicos Nros. 763/96 y 381/96 reglamentan la obligación de certificar el origen para algunas importaciones mencionadas especialmente en dichas normas:

De acuerdo a la normativa vigente, la Secretaría de Industria, Comercio y de la Pequeña y Mediana Empresa, puede establecer reglas de origen no preferenciales para una mercadería o grupo de mercaderías, y para ello tendrá en cuenta las siguientes características:

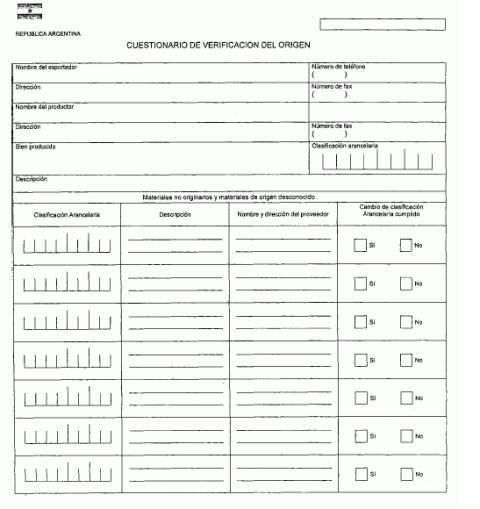

En los casos mencionados, la autoridad de aplicación le podrá solicitar a la DGA que aporte copia de la documentación y del despacho de importación, y en caso de decidirse la necesidad de verificar el origen declarado, el importador deberá aportar a la DGA una garantía por un monto equivalente a la eventual diferencia de tributos. Por otro lado la Secretaría podrá solicitar que el importador complete el formulario que se encuentra a continuación, con el objetivo de recabar información para proceder a la verificación y comprobación del origen.

Por todo lo expuesto es sencillo inferir que el importador necesita estar informado sobre las normas que regulan el ingreso de mercaderías al territorio, el desconocimiento puede llevar a pérdidas económicas importantes y a sanciones legales. Nuevamente se advierte que la decisión de compra al exterior, involucra todas estas cuestiones. Por lo tanto, el precio que se pacta entre el comprador y el vendedor es simplemente una de las variables a considerar cuando se pretende realizar una importación, esto demuestra que es peligroso ser improvisado. 7.2.3. El caso de las mercaderías originarias y procedentes de países del grupo IVEn el último trimestre del año 2007, las autoridades argentinas decidieron realizar controles especiales a ciertas mercaderías con el objetivo de detectar o evitar el fraude comercial, especialmente la subfacturación que produce daños a la economía nacional y afecta también los ingresos fiscales porque permite eludir el pago de los tributos de importación. Es así que las mercaderías originarias y procedentes de países del grupo IV (Corea Democrática, Corea Republicana, China, Filipinas, Hong Kong, India, Indonesia, Malasia, Pakistán, Taiwán, Tailandia, Singapur, Vietnam, casi todos ellos miembros de la OMC), han quedado sujetas a una serie de exigencias documentales que deberán cumplirse para obtener la autorización de retiro en la aduana. De todo lo expuesto se puede deducir fácilmente que tanto el origen como la procedencia son variables que provocan diferencia de controles e incluso de exigencias documentales para el ingreso legal de las mercaderías. Una mercadería idéntica originaria y procedente de países distintos a los del grupo IV no está sujeta a estas condiciones en particular, pero podría quedar afectada a otras. 7.3. Documentación respaldatoria de origenDe acuerdo al Convenio de Kyoto, la Norma 3.16 proporciona a la Aduana una guía acerca de cómo limitar la cantidad de documentos requeridos como respaldo de la declaración. Se hace hincapié en que estos deberían ser exigidos únicamente en los casos esenciales para la implementación de disposiciones en la legislación nacional y para asegurar la aplicación correcta del régimen aduanero. En concordancia con las normas internacionales, en el ámbito del MERCOSUR se ha establecido que la circulación de mercaderías entre los Estados Partes que tengan el mismo tratamiento preferencial, requiere la presentación del certificado de origen, emitido por las entidades autorizadas en uno de los Estados Partes, siempre y cuando la mercadería sea procedente del territorio de cualquiera de ellos. Así podemos decir que, la aplicación de los beneficios para la importación, exige la presentación ante las aduanas de la siguiente documentación original:

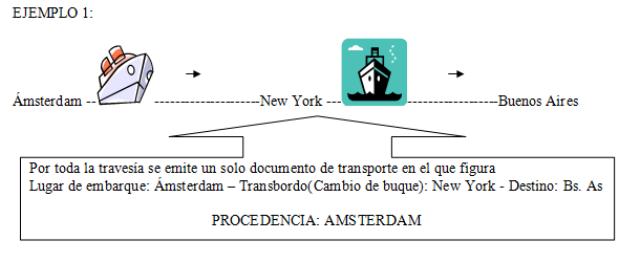

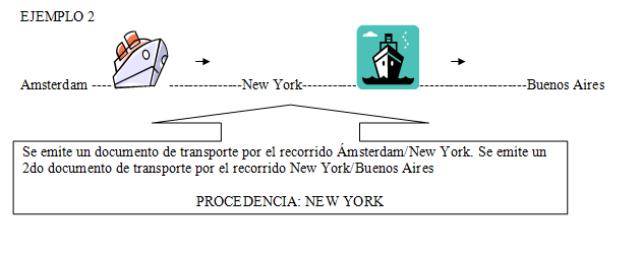

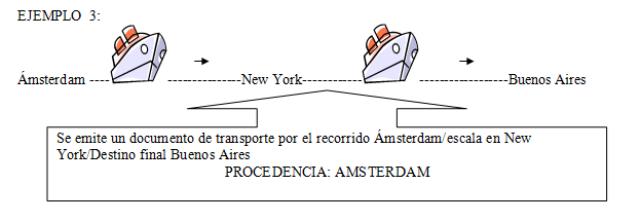

No solo en el caso del MERCOSUR se exige la prueba de origen y procedencia (con expedición directa), sino también en los Acuerdos Comerciales de ALADI. Con el fin de facilitar el comercio y mejorar los aspectos burocráticos y administrativos, a través de la Decisión. CMC 37/05, se incorporaron al sistema de acreditación de origen, los denominados Certificados de Cumplimiento de Política Arancelaria Común (CCPAC), y los Certificados de Cumplimiento de Régimen de Origen MERCOSUR (CCROM) que a continuación se comentan. 7.3.1. CCPACSe trata de un mecanismo de consulta en línea y en tiempo real que se realiza a través del Sistema INDIRA que tienen las Administraciones de Aduanas de los Estados Partes. Se encuentra vigente desde el año 2006 y se utiliza para las mercaderías originarias de terceros países (extrazona), que habiendo ingresado por un Estado Parte, hubiesen cumplido con los requerimientos de ingreso al territorio aduanero del MERCOSUR. De esta forma, no deberán abonar nuevamente los aranceles de importación si se trasladan a otro Estado Parte. Sin embargo a la fecha existen mercaderías para las que no se puede aplicar este sistema, por lo tanto, se recomienda controlar los anexos de la Decisión CMC 37/05 para asegurar el tratamiento pertinente. El CCPAC permite completar el concepto de territorio aduanero (distintos países, un solo territorio aduanero) que se ha desarrollado en el punto 1.4. 7.3.2. CCROMTodos los bienes del universo arancelario importados desde otro Estado Parte, que acrediten el cumplimiento del Régimen de Origen MERCOSUR mediante la certificación de origen correspondiente, se registrarán a través de los Sistemas Informáticos de Gestión Aduanera de los Estados Partes con la expresión CCROM (SI). De esta forma, las mercancías podrán circular por el territorio de los Estados Parte con un único certificado de origen y recibiendo el mismo tratamiento preferencial. Para entender las ventajas de este sistema resulta interesante recordar las normas de emisión de los certificados de origen que se exigen en el Mercosur. Estos certificados se emiten en el país exportador y a pedido del productor, quien hace la declaración necesaria para que se aplique la norma de origen adecuada al producto fabricado y exportado. No existe la posibilidad de emitir por una misma partida de mercaderías más de un certificado, solo se hace uno. El importador adjunta ese documento en su declaración aduanera para que le apliquen el beneficio y en consecuencia queda afectado y ya no puede volver a usarse. Si por alguna causa, que no interesa analizar en este momento ese importador le vendiera la mercadería en las mismas condiciones a otro importador de un país miembro, no tendría posibilidad de gestionar un nuevo certificado, por lo que la mercadería debería abonar los tributos extrazona por no cumplir con la comprobación de origen exigida. Este sistema permite, a través del CCROM, que las mercaderías de los países circulen sin abonar derechos de importación cada vez que ingresen a un Estado Parte, simplemente corroborando el cumplimiento de las normas de origen mediante los sistemas informáticos de las aduanas. Este tipo de herramientas permite avanzar en la simplificación de las operaciones aduaneras de los países miembros. No se trata de documentos especiales; es información que surge automáticamente de los datos cargados en oportunidad de realizar la declaración aduanera y el cruce de información que tienen las aduanas. Desde el punto de vista operativo es conveniente contar con todos los datos necesarios para realizar la declaración, ya que podrían generarse inconvenientes si se comenten errores (por ejemplo los datos de artículo, modelo, etc.) o si se utilizaran distintos criterios clasificatorios en ocasión del ingreso y/o egreso en los diferentes países, la información no podría cruzarse. Como dato extra y para evitar cualquier confusión, corresponde aclarar que la norma solo se refiere a los derechos de importación, no alcanza a los derechos de exportación y por lo tanto en el caso de Argentina el envío de mercadería a cualquier estado socio implicará un costo adicional que surge de la aplicación de retenciones a la exportación, que el resto de los miembros no tiene. 7.3.3. La libre elección del importador.Cuando se trata de aplicar regímenes preferenciales, el importador debe solicitarlos al momento de la declaración aduanera y para ello debe contar con la documentación que se exige. Puede ocurrir que por distintas razones no se cuente con el documento necesario y que la empresa decida no esperar la recepción del mismo y en ese caso se aplicará el régimen general o sea el correspondiente a extrazona. Esta última opción, no necesariamente representa una desventaja ya que muchas veces no hay diferencias arancelarias o de tipo burocráticas para aprovechar que justifiquen la pérdida de tiempo en la gestión. En estos casos la decisión de no usar el régimen comunitario o preferencial puede ser acertada e incluso la más adecuada pues se evitan trámites administrativos y pérdidas de tiempo y dinero que a veces neutralizan los efectos de las ventajas acordadas entre los países. 8. Concepto de ProcedenciaEl artículo 15 de la Ley 22415 expresa que la mercadería se considera procedente del lugar del cual hubiera sido expedida con destino final al lugar de importación. Para determinar y comprobar el lugar donde ha sido expedida la mercadería, se utiliza el documento de transporte donde figura el lugar de embarque y también el de destino final. Cuando se hace referencia al destino final se tiene particularmente en cuenta la travesía a la que han sido sometidas las mercaderías. Por ejemplo, es posible que se efectúen transbordos y/o cambios de medio, en especial si se utiliza un sistema de transporte multimodal. Cuando estos eventos o particularidades se consignan en el contrato de transporte, desde el punto de vista aduanero general no se verá alterada la procedencia. Simplemente se estará indicando el trayecto realizado con el objetivo de llegar al destino final acordado. En cambio, si al realizar un transbordo se confeccionara otro documento de transporte o contrato que ampare el nuevo tramo – puede ser por causas derivadas del simple negocio- la procedencia estará determinada por el punto geográfico mencionado en el nuevo documento que señale el destino final (país de importación). A continuación se presenta un esquema simple que permitirá comprender el concepto:

La procedencia de una mercancía es relevante porque de ella podría depender, la aplicación de tratamientos tributarios, la facilitación y/o restricción para el ingreso de las mercaderías al territorio aduanero, la determinación del valor en aduana, entre otros. Puede ser útil recordar en este momento la condición de expedición directa necesaria para gozar los beneficios del Mercosur que fuera explicado en los títulos anteriores, uniendo estos conceptos se comprenderá más acabadamente la importancia de la forma de contratación de los servicios de transporte. Cualquier importador debería estar informado al respecto, pues esto podría modificar su estrategia comercial. En muchas ocasiones, los importadores pactan con los transportistas la rebaja de fletes sin interiorizarse de las condiciones en las que estará emitido el documento de transporte. De esta forma, es factible que se produzca la pérdida de un beneficio o se sufran restricciones de distinto tipo, transformando la mejora de la tarifa de flete obtenida, en un problema o mayor costo. A su vez, la procedencia suele estar relacionada con la fecha de embarque y este dato es también relevante. Por ejemplo cuando surge una nueva reglamentación que pudiera tener efecto sobre las transacciones ya realizadas por las empresas, generalmente las propias normas otorgan una ventaja o excepción a las mercaderías que se encontraban embarcadas con anterioridad a la vigencia de las nuevas reglas. Un caso reciente que se puede citar es el de la nueva Declaración Jurada Anticipada de Importación (DJAI) que la propia Resolución que pone en vigencia este tipo de requisito, tiene un artículo que indica “Asimismo, no serán de aplicación respecto de las destinaciones definitivas de importación a consumo de mercaderías que, con anterioridad a la fecha de su entrada en vigencia, hubiesen sido expedidas con destino final al territorio aduanero por tierra, agua o aire y cargadas en el respectivo medio de transporte” De este modo se evita perjudicar al importador que no tuvo oportunidad de anticiparse. En estos hipotéticos casos, el transbordo con cambio de documento de transporte, puede dejar fuera de la excepción mencionada a las mercancías. 9. NomenclaturaIntroducciónLa palabra nomenclatura de acuerdo al diccionario de la Real Academia Española deriva del latín nomenclatūra y tiene el siguiente significado:

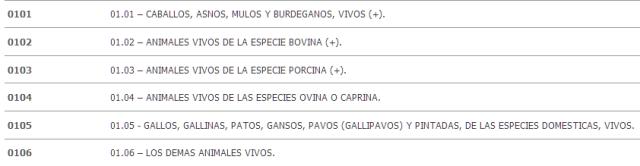

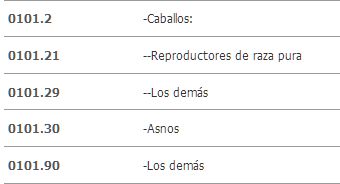

Se trata de un método que permite identificar y ordenar las cosas de una misma materia, ciencia o arte, utilizando un lenguaje especializado y un esquema acorde a los objetivos de utilización o necesidad de los usuarios. Tal como surge de un interesante trabajo publicado por la Comunidad Andina la Nomenclatura Arancelaria actualmente es un sistema combinado cuyo objetivo principal es “responder a las necesidades de todos los sectores que intervienen en el comercio internacional (aduanas, estadísticas, transporte, productores, etc.), toda vez que, además de clasificar las mercancías, sirve también para definir el arancel común, así como para la obtención de datos estadísticos del comercio exterior (PROYECTO DE COOPERACIÓN UE-CAN -ASISTENCIA RELATIVA AL COMERCIO I -2007). De lo expuesto queda claro que el término se amplió y ahora podemos utilizar la denominación “Nomenclatura Arancelaria y Estadística Combinada”. En nuestro país el art. 11 del Código Aduanero -Ley N° 22.415- dispuso que "… En las normas que se dictaren para regular el tráfico internacional de mercadería, ésta se individualizará y clasificará de acuerdo con el Sistema Armonizado de Designación y Codificación de Mercancías, establecido por el Convenio Internacional del Sistema Armonizado de Designación y Codificación de Mercancías …" El Sistema Armonizado tiene una estructura compleja que permite individualizar de manera inequívoca una mercadería. Se compone de : - Secciones: Se trata de veintiuna (XXI - deben expresarse en números romanos) representando la primera división y contiene títulos indicativos, amplios para dar una primera orientación sobre las mercaderías que comprende. El orden es de menor a mayor valor agregado. Ejemplo: SECCIÓN I -ANIMALES VIVOS Y PRODUCTOS DEL REINO ANIMAL - Capítulos Se trata de 99 capítulos, de los cuales el 77 están reservados para una futura utilización en el Sistema Armonizado y el 98 y 99 reservados para uso particular de las partes contratantes. Los capítulos, forman parte de la posición arancelaria y están representados por los primeros dos dígitos de una posición arancelaria, que como se podrá ver al final consta de 8 dígitos. Los capítulos también tienen títulos amplios. Ejemplo de Capítulos dentro de la correspondiente Sección: Sección I - ANIMALES VIVOS Y PRODUCTOS DEL REINO ANIMAL

- Partidas Las Partidas representan las divisiones de un capítulo, el número máximo de partidas que admite el sistema es 99 (noventa y nueve). Las partidas no tienen títulos sino textos, por lo tanto para nombrarlas se debe hacer en forma conjunta con el número de capítulo. Todos los capítulos comienzan con la partida 01, no existe la partida 00. La suma de las partidas de un capítulo representan el contenido total de este. Ejemplo: Los dos primeros dígitos son el capítulo y el tercero y cuarto representa la partida

- Sub-partidas Las Partidas se dividen en Sub-partidas, que se representan con el quinto y sexto dígito. A su vez las Sub-partidas se dividen en Sub-partidas a un guión, representadas con el quinto dígito, y Sub-partidas a dos guiones, representadas con el sexto dígito. Ejemplo: siguiendo el ejemplo utilizado para las partidas observamos el capítulo 01 partida 01, donde podemos encontrar sub-partidas a uno y dos guiones, que están expresados con el símbolo del guión.

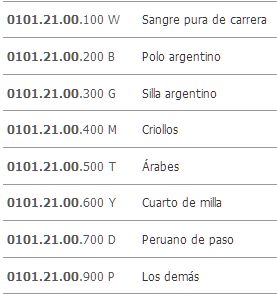

Ya hemos logrado conformar los seis dígitos de una posición pero aún nos faltan dos dígitos para completar los ocho que mencionáramos en la introducción al tema. - Sub-partidas Regional e Ítem Los dos últimos dígitos corresponden a la Sub-partida Regional e Ítem, asignados a las Partes Contratantes del Sistema Armonizado para su uso exclusivo. Su apertura se deben a necesidades tributarias, normativas o incluso estadísticas. Se comportan de manera similar a las sub-partidas. Puede haber sólo apertura a nivel de subpartida regional y no del ítem, pero lo que nunca puede suceder es que exista apertura a nivel del ítem si no hay apertura a nivel de sub-partida regional. Con los ocho dígitos tenemos la posición NCM (Nomenclatura Común del Mercosur) 0101.21.00 -Reproductores de raza pura Nuestro país se ha agregado 3(tres) dígitos numéricos y un digito control identificado con una letra, conformando en total lo que se denomina la posición SIM (Sistema Informático María) Recién cuando hemos llegado a la NCM con los tres dígitos que se agregaron para la posición SIM tenemos toda la información necesaria para la importación o exportación de una mercadería, y encontraremos no solo el arancel aduanero sino también la normativa relacionada con esa mercadería. Ejemplo:

La Técnica de Clasificar La clasificación arancelaria de las mercaderías se realiza mediante reglas que aseguren a todos los suarios la uniformidad de criterios. Es importante tenerlas en cuenta ya que una mala clasificación llevará a una declaración incorrecta en la aduana, con sus consiguientes consecuencias legales y tributarias. A continuación se transcriben las mismas para que el lector comprenda que no se trata de un índice alfabético como el de una guía de teléfonos, sino que requiere de conocimientos técnicos y también información completa sobre la mercancía para poder ubicarla en la posición correcta. La clasificación de las mercancías en la Nomenclatura se regirá por los principios siguientes: REGLA1 Los títulos de las secciones, de los capítulos o de los subcapítulos solo tienen un valor indicativo, ya que la clasificación está determinada legalmente por los textos de las partidas y de las notas de sección o de capítulo y, si no son contrarias a los textos de dichas partidas y notas, de acuerdo con las reglas siguientes: NOTA EXPLICATIVA (*): II) La Regla 1 comienza pues, disponiendo que los títulos sólo tienen un valor indicativo. Por tanto, de ellos no puede deducirse ninguna consecuencia jurídica para la clasificación. III) La segunda parte de la Regla prevé que la clasificación se determine: a) según el texto de las partidas y de las Notas de Sección o Capítulo; y b) si fuera necesario, según las disposiciones de las Reglas 2, 3, 4 y 5, si no son contrarias a los textos de dichas partidas y Notas. IV) El apartado III) a) no necesita aclaración y numerosas mercancías pueden clasificarse en la Nomenclatura sin que sea necesario recurrir a las demás Reglas Generales (por ejemplo, los caballos vivos (partida 01.01), o las preparaciones y artículos farmacéuticos a que se refiere la Nota 4 del Capítulo 30 (partida 30.06)). V) En el apartado III) b), la frase si no son contrarias a los textos de dichas partidas y Notas está destinada a precisar, sin lugar a equívoco, que el texto de las partidas y de las Notas de Sección o de Capítulo tiene prioridad sobre cualquier otra consideración para determinar la clasificación de una mercancía. Por ejemplo, en el Capítulo 31, las Notas disponen que ciertas partidas sólo comprenden determinadas mercancías. Esto significa que el alcance de estas partidas no puede ampliarse para abarcar mercancías que, de otra forma, se incluirían en ellas por aplicación de la Regla 2 b). REGLA 2 b) Cualquier referencia a una materia en una partida determinada alcanza a dicha materia incluso mezclada o asociada con otras materias. Asimismo, cualquier referencia a las manufacturas de una materia determinada alcanza también a las constituidas total o parcialmente por dicha materia. La clasificación de estos productos mezclados o de estos artículos compuestos se efectuará de acuerdo con los principios enunciados en la regla 3. NOTAS EXPLICATIVAS (*): REGLA 2 a) (Artículos incompletos o sin terminar) I) La primera parte de la Regla 2 a) amplía el alcance de las partidas que mencionan un artículo determinado, de tal forma que comprendan, no sólo el artículo completo, sino también el artículo incompleto o sin terminar, siempre que presente ya las características esenciales del artículo completo o terminado. II) Las disposiciones de esta Regla se extienden también a los esbozos de artículos, salvo el caso en que dichos esbozos estén citados expresamente en una partida determinada. Tendrán la consideración de esbozos, los artículos que no sean utilizables tal como se presentan, que tengan aproximadamente la forma o el perfil de la pieza o del objeto terminado y que no puedan utilizarse, salvo a título excepcional, para fines distintos de la fabricación de dicha pieza o de dicho objeto (por ejemplo: las preformas de botellas de plástico, que constituyen productos intermedios y tienen forma tubular con uno de sus extremos cerrados, y una rosca en el extremo abierto que permite el cierre por medio de un tapón roscado; la parte inferior del extremo roscado puede expandirse al tamaño y forma deseados). Los productos semimanufacturados que no presenten todavía la forma esencial de los artículos terminados (tal es el caso, generalmente, de barras, discos, tubos, etc.) no tienen la consideración de esbozos. III) Habida cuenta del alcance de las partidas de las Secciones I a VI, esta parte de la Regla no se aplica normalmente a los productos de estas Secciones. IV) En las Consideraciones Generales de las Secciones o de los Capítulos (Sección XVI, Capítulos 61, 62, 86, 87 y 90, principalmente), se citan algunos casos de aplicación de esta Regla. REGLA 2 a) (Artículos desmontados o sin montar todavía) V) La segunda parte de la Regla 2 a) clasifica, en la misma partida que el artículo montado, al artículo completo o terminado cuando se presente desmontado o sin montar todavía. Las mercancías se presentan en estas condiciones sobre todo por razones tales como las necesidades o la comodidad del embalaje, de la manipulación o del transporte. VI) Esta Regla de clasificación se aplica igualmente al artículo incompleto o sin terminar cuando se presente desmontado o sin montar todavía, desde el momento en que haya que considerarlo como completo o terminado en virtud de las disposiciones de la primera parte de esta Regla. VII) Por aplicación de la presente Regla, se consideran como artículos desmontados o sin montar todavía los artículos cuyos diferentes elementos hayan de ensamblarse, bien por elementos de fijación (tornillos, pernos, tuercas, etc.), bien por remachado o soldadura, por ejemplo, con la condición, sin embargo, de que se trate de operaciones de montaje. La complejidad del método de ensamble no afecta la clasificación. Sin embargo, los componentes a ensamblar deben presentarse totalmente listos para el ensamble, y no necesitar ninguna operación o trabajo de acabado. Los elementos sin montar de un artículo que excedan en número al requerido para la formación de un artículo completo, siguen su propio régimen. VIII) En las Consideraciones Generales de las Secciones o de los Capítulos (Sección XVI, Capítulos 44, 86, 87 y 89, principalmente) se citan algunos casos de aplicación de la Regla. IX) Habida cuenta del alcance de las partidas de las Secciones I a VI, esta parte de la Regla no se aplica normalmente a los productos de estas Secciones. REGLA 2 b) (Productos mezclados y artículos compuestos) X) La Regla 2 b) afecta a las materias mezcladas o asociadas con otras materias y a las manufacturas constituidas por dos o más materias. Las partidas a las que se refiere son las que mencionan una materia determinada, por ejemplo, la partida 05.07, marfil, y las que se refieren a manufacturas de una materia determinada, por ejemplo, la partida 45.03, artículos de corcho. Hay que destacar que esta Regla sólo se aplica en caso de no existir disposición en contrario en los textos de las partidas y de las Notas de Sección o de Capítulo (por ejemplo, partida 15.03... aceite de manteca de cerdo, sin mezclar). Los productos mezclados que constituyan preparaciones contempladas como tales en una Nota de Sección o de Capítulo o en el texto de una partida se clasifican por aplicación de la Regla 1. XI) El efecto de esta Regla es extender el alcance de las partidas que mencionen una materia determinada de modo que incluyan esta materia tanto pura como mezclada o asociada con otras. Y también extender el alcance de las partidas que mencionen manufacturas de una materia determinada, de modo que comprendan las manufacturas parcialmente constituidas por dicha materia. XII) Sin embargo, esta Regla no amplía el alcance de las partidas afectadas hasta el extremo de poder incluir en ellas artículos que, como lo exige la Regla 1, no respondan a los términos de los textos de estas partidas, como sería el caso cuando la adición de otras materias o sustancias tuviera como consecuencia privar al artículo del carácter de una mercancía comprendida en dichas partidas. XIII) En consecuencia, si las materias mezcladas o asociadas con otras materias y las manufacturas constituidas por dos o más materias son susceptibles de clasificarse, en principio, en dos o más partidas, deben por ello clasificarse de acuerdo con las disposiciones de la Regla 3. REGLA 3 a) La partida con descripción más específica tendrá prioridad sobre las partidas de alcance más genérico. sin embargo, cuando dos o más partidas se refieran, cada una, solamente a una parte de las materias que constituyen un producto mezclado o un artículo compuesto o solamente a una parte de los artículos en el caso de mercancías presentadas en juegos o surtidos acondicionados para la venta al por menor, tales partidas deben considerarse igualmente específicas para dicho producto o artículo, incluso si una de ellas lo describe de manera más precisa o completa; b) Los productos mezclados, las manufacturas compuestas de materias diferentes o constituidas por la unión de artículos diferentes y las mercancías presentadas en juegos o surtidos acondicionados para la venta al por menor, cuya clasificación no pueda efectuarse aplicando la regla 3 a), se clasificarán según la materia o con el artículo que les confiera su carácter esencial, si fuera posible determinarlo; c) Cuando las reglas 3 a) y 3 b) no permitan efectuar la clasificación, la mercancía se clasificará en la última partida por orden de numeración entre las susceptibles de tenerse razonablemente en cuenta. NOTAS EXPLICATIVAS (*): I) Esta Regla prevé tres métodos de clasificación de las mercancías que, en principio, podrían incluirse en varias partidas, bien por aplicación de la Regla 2 b), bien en cualquier otro caso. Estos métodos se aplican en el orden en que figuran en la Regla. Así, la Regla 3 b) sólo se aplica si la Regla 3 a) no aporta ninguna solución al problema de clasificación y la Regla 3 c) entrará en juego si las Reglas 3 a) y 3 b) son inoperantes. El orden en el que sucesivamente hay que considerar los elementos de la clasificación es el siguiente:

II) La Regla sólo se aplica si no es contraria a los textos de las partidas y de las Notas de Sección o de Capítulo. Por ejemplo, la Nota 4 B) del Capítulo 97 indica que los artículos susceptibles de clasificarse en las partidas 97.01 a 97.05 y en la partida 97.06, deben clasificarse en la más apropiada de las partidas 97.01 a 97.05. La clasificación de estos artículos se desprende de la Nota 4 B) del Capítulo 97 y no de la presente Regla. REGLA 3 a) III) El primer método de clasificación está expuesto en la Regla 3 a), en virtud de la cual la partida más específica tendrá prioridad sobre las partidas de alcance más general. IV) No es posible sentar principios rigurosos que permitan determinar si una partida es más específica que otra respecto de la mercancía presentada; sin embargo, se puede decir con carácter general:

V) Sin embargo, cuando dos o más partidas se refieran cada una de ellas a una sola de las materias que constituyan un producto mezclado o un artículo compuesto, o a una sola parte de los artículos en el caso de mercancías presentadas en juegos o en surtidos acondicionados para la venta al por menor, estas partidas hay que considerarlas, en relación con dicho producto o dicho artículo, como igualmente específicas, incluso si una de ellas da una descripción más precisa o más completa. En este caso, la clasificación de los artículos estará determinada por aplicación de la Regla 3 b) o 3 c). REGLA 3 b) VI) Este segundo método de clasificación se refiere únicamente a los casos de:

VII) En estas diversas hipótesis, la clasificación de las mercancías debe hacerse según la materia o el artículo que confiera el carácter esencial cuando sea posible determinarlo. VIII) El factor que determina el carácter esencial varía según la clase de mercancías. Puede resultar, por ejemplo, de la naturaleza de la materia constitutiva o de los artículos que la componen, del volumen, la cantidad, el peso, el valor, o la importancia de una de las materias constitutivas en relación con la utilización de la mercancía. IX) Para la aplicación de la presente Regla, se consideran manufacturas constituidas por la unión de artículos diferentes, no sólo aquéllas cuyos elementos componentes están fijados los unos a los otros formando un todo prácticamente indisociable, sino también aquéllas en que los elementos son separables, a condición de que estos elementos estén adaptados unos a otros y sean complementarios los unos de los otros y que unidos constituyan un todo que no pueda venderse normalmente por elementos separados. Se pueden citar como ejemplos de este último tipo de manufacturas:

X) Para la aplicación de la presente Regla, se considera que se presentan en juegos o en surtidos acondicionados para la venta al por menor, las mercancías que reúnan simultáneamente las condiciones siguientes:

XI) Esta Regla no se aplica a las mercancías constituidas por diferentes componentes, en proporciones determinadas, contenidas en envases separados pero que se presentan conjuntamente (incluso en embalaje común), por ejemplo, para la fabricación industrial de bebidas. XII) Cuando las Reglas 3 a) o 3 b) sean inoperantes, las mercancías se clasificarán en la última partida entre las susceptibles de tenerse en cuenta para la clasificación. REGLA 4 Las mercancías que no puedan clasificarse aplicando las reglas anteriores se clasificarán en la partida que comprenda aquellas con las que tengan mayor analogía. NOTA EXPLICATIVA (*): I) Esta regla se refiere a las mercancías que no puedan clasificarse en virtud de las Reglas 1 a 3. La Regla dispone que las mercancías se clasificarán en la partida que comprenda los artículos que con ellas tengan mayor analogía. II) La clasificación de acuerdo con la Regla 4 exige la comparación de las mercancías presentadas con mercancías similares para determinar las más análogas a las mercancías presentadas. Estas últimas se clasificarán en la partida que comprenda los artículos con los que tengan mayor analogía. III) Naturalmente la analogía puede fundarse en numerosos elementos, tales como la denominación, las características o la utilización. REGLA 5 Además de las disposiciones precedentes, a las mercancías consideradas a continuación se les aplicarán las reglas siguientes:

NOTAS EXPLICATIVAS (*): I) La presente Regla debe entenderse aplicable exclusivamente a los continentes que, al mismo tiempo:

II) Como ejemplos de continentes presentados con los artículos a los que se destinan y cuya clasificación se realiza por aplicación de la presente Regla se pueden citar:

III) Por el contrario, se pueden citar como ejemplos de continentes que no están afectados por esta Regla, los continentes tales como las cajas de plata para té que contengan té o las copas decorativas de cerámica que contengan dulces. REGLA 5 b) (Envases) IV) La presente Regla rige la clasificación de los envases del tipo de los normalmente utilizados para las mercancías que contienen. Sin embargo, esta disposición no es obligatoria cuando tales envases sean claramente susceptibles de utilización repetida, por ejemplo, en el caso de ciertos bidones metálicos o de recipientes de hierro o acero para gases comprimidos o licuados. V) Dado que la presente Regla está subordinada a la aplicación de las disposiciones de la Regla 5 a), la clasificación de los estuches y continentes similares del tipo de los mencionados en la Regla 5 a) se regirá por las disposiciones de esta Regla. REGLA 6 La clasificación de mercancías en las sub-partidas de una misma partida está determinada legalmente por los textos de estas sub-partidas y de las notas de sub-partida así como, mutatis mutandis, por las reglas anteriores, bien entendido que solo pueden compararse sub-partidas del mismo nivel. A efectos de esta regla, también se aplican las notas de sección y de capítulo, salvo disposición en contrario. NOTA EXPLICATIVA (*): I) Las Reglas 1 a 5 precedentes rigen, mutatis mutandis, la clasificación a nivel de subpartidas dentro de una misma partida. II) Para la aplicación de la Regla 6, se entenderá:

III) El alcance de una subpartida con dos guiones no debe extenderse más allá del ámbito abarcado por la subpartida con un guión a la que pertenece y ninguna subpartida con un guión podrá ser interpretada con un alcance más amplio del campo abarcado por la partida a que pertenece. REGLAS GENERALES COMPLEMENTARIAS

(*) Los Estados Unidos Mexicanos adoptaron la Nomenclatura del Sistema Armonizado, actualizada con la IV Enmienda, -aprobada en la Argentina por Dec. 509 de 2007-, a partir del 1° de julio por Decreto publicado en el Diario Oficial el 18/06/2007. (**) Mutatis mutandis es una frase en latín que significa 'cambiando lo que se deba cambiar'. Informalmente el término debe entenderse "de manera análoga haciendo los cambios necesarios".

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Título: Gestión aduanera de importación |

Esta obra está licenciada bajo |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||